截至2023年,尼日利亚是世界第二大比特币使用国,加密货币持有人数达到2200万人,占总人口的10%。Chainalysis2022全球加密货币使用指数中尼日利亚排名第11位,在P2P交易所交易量中排名第17位。

2021年6月,尼日利亚政府宣布禁止加密货币挖矿,理由是加密货币挖矿会消耗大量电力资源,而尼日利亚的电力供应仍然紧张。此外,政府担心加密货币挖矿可能会影响国内货币的稳定。但近期尼日利亚政府对于加密货币的态度有所松动,其在2023年12月解除了对加密交易的禁令,这也会有利于加密货币挖矿的发展。

1. 加密货币挖矿

1.1加密货币挖矿的条件

早期比特币挖矿可以使用普通的个人电脑完成,但随着挖矿难度的增加,专业的挖矿硬件ASIC(Application-Specific Integrated Circuit)成为挖矿的主流选择。ASIC设备专为比特币挖矿设计,在挖矿效率上比通用硬件高出许多倍。同时,高效挖矿操作会产生大量热量,因此,有效的冷却系统对保持挖矿硬件的稳定运行至关重要。在一些挖矿大型机房中,除了传统的空调冷却外,还采用了液体冷却等高效的散热技术。

比特币挖矿是一个能耗密集型的过程。挖矿设备24小时不间断地运行会消耗大量电力,电力成本成为挖矿利润的关键因素之一。在电价较低的地区进行挖矿可以大幅降低成本,提高挖矿收益。

1.2尼日利亚加密货币挖矿的优势

1.2.1丰富的自然资源、电力资源

尼日利亚拥有大量天然气储量,是火力发电的主要燃料。该国天然气储量位居世界前列。丰富的燃料资源使火力发电成为满足该国不断增长的电力需求的可靠且随时可用的选择。尼日利亚已经拥有完善的火力发电基础设施,包括发电厂、管道和天然气供应网络。这一基础设施为火力发电的持续主导地位奠定了基础。它能够实现高效的燃料供应、传输和分配,使运营和扩建火力发电厂具有成本效益。

同时,该国拥有丰富的可再生能源,太阳能、风能、生物质能和小水电(SHP)。可再生能源的广泛采用将扩大尼日利亚的发电能力,电力市场可以提高其整体容量,满足不断增长的电力需求。

1.2.2电力价格相对较低

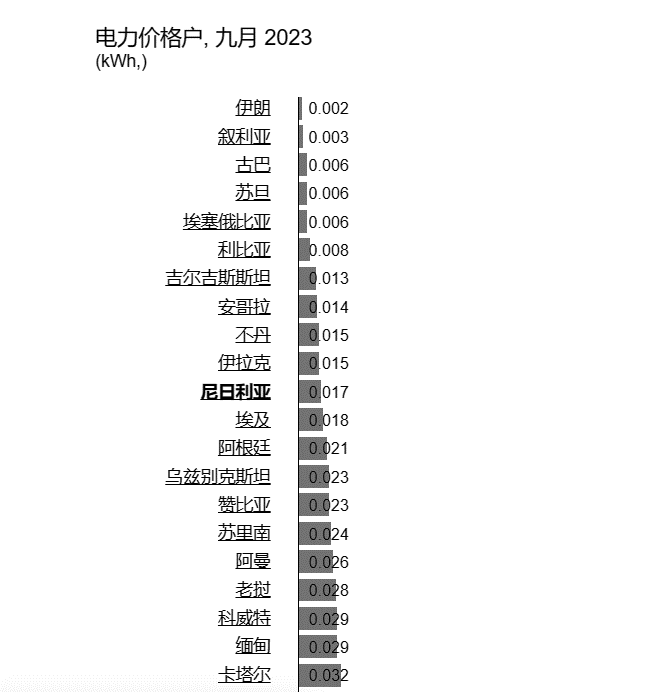

比特币矿机会使用大量电力,电力占矿工运营成本的比例高达80%,因此获得廉价电力是挖矿的一项关键的竞争优势。尼日利亚相较于其他国家电力价格还是相对较低的,如下图所示2023年9月部分国家电价。

1.2.3适宜的气候

尼日利亚气候条件也十分适宜。挖矿的理想温度是5至25摄氏度,这恰好与尼日利亚的平均气温契合。有利于挖矿硬件系统的稳定运行和冷却散热。

1.2.4政府立场的转变

尼日利亚中央银行(CBN)最近对加密货币的立场发生重大转变,从全面禁止转向为虚拟资产服务提供商引入结构化监管框架。这一发展是为了跟上全球区块链和数字资产发展大势。CBN为金融机构处理加密货币制定了严格的规则,标志着尼日利亚数字金融迈入新时代,也标志着其金融监管环境的重大转变。随着该国继续探索这一新领域,CBN正在寻求负责任地将加密货币纳入其金融系统,而这也有利于当地加密货币挖矿的发展。

1.2.5加密货币挖矿或将缓解当地困境

尼日利亚虽然是非洲GDP第一大国,但却存在严重的通货膨胀问题,同时该国的外汇管控限制了人民通过兑换外币对抗通胀,所以居民希望能够绕开货币监管、避免资产缩水。而加密货币去中心化以及全球化的特性,十分符合当地民众的需求,这也推动了挖矿活动和加密货币交易在当地的发展。

2.加密货币挖矿的税收问题

加密资产挖矿业务的税务待遇主要取决于所在国家或地区对加密资产的定义、资产分类,以及对挖矿收入和支出的确认和计量等。挖矿收入因国家或地区不同,主要涉及的税种也有所不同。

首先是直接税,即对挖矿收入征收所得税和资本利得税。绝大部分涉及挖矿业务的国家,都会将挖矿收入作为企业或个人的经营所得,征收企业所得税或个人所得税。所得税率根据挖矿者的身份(个人或企业)、收入水平、居住地等因素确定。

其次是间接税,对挖矿收入征收增值税或货物服务税。目前各个国家或地区对挖矿收入征收增值税或货物劳务税尚未形成统一的意见。在欧盟,大部分国家都认为挖矿业务不适用增值税。以色列则根据2017年发布的对虚拟货币活动征税的文件等规定,将挖矿业务视为提供服务,征收17%的增值税。新西兰也将挖矿业务视为服务,征收15%的货物劳务税。

还有一部分国家出于行业资源调整等的考虑,会对挖矿企业征收消费税。例如在美国,美国财政部2023年3月发布的“预算补充说明文件”建议根据加密货币挖矿中使用的电力成本分阶段征收消费税,实施挖矿活动的公司被要求报告其用电量以及使用的电力类型。

3.尼日利亚的税收制度

3.1税制综述

尼日利亚税收制度建立在直接税、间接税两种税收类型的基础上。直接税的主要税种有:企业所得税、个人所得税、资本收益税、石油利润税及各项杂税;间接税的主要税种有:增值税、进口关税、消费税(货物税)和印花税。

尼日利亚有比较完整的税收法律体系,实行较为系统的税收征管体系,与其三级政府管理制度相对应,尼日利亚的税收征管部门实行联邦政府、州政府和地方政府三级管理。

3.2尼日利亚加密货币挖矿企业可能涉及的税种

3.2.1企业所得税

企业所得税法规定,除勘探和生产企业外,对在尼日利亚境内的各种类型企业的所得或利润依法征收企业所得税。尼日利亚公司应就其在全球经营中的利润缴纳企业所得税,非尼日利亚公司就其在尼日利亚获得的某些收入按一定比例缴纳企业所得税,由联邦政府征收。尼日利亚居民企业所得税的税率是30%,按年度缴纳。非居民企业在尼日利亚境内经营取得的年度营业额如果超过600万奈拉,则按营业额的15%缴纳特别税款;如果境内年度营业额没有超过600万奈拉,则按600万奈拉的15%缴纳特别税款,即90万奈拉。

3.2.2增值税

尼日利亚的增值税对销售商品或提供(独立性)劳务收入以及进口商品或劳务等课税。2020年2月1日前,尼日利亚对现行应税货物或服务按照发票票面金额的5%计征增值税,包括进口货物。自2020年2月1日起,所有应税商品和服务的标准增值税率从5%提升至7.5%。

3.2.3关税

进口关税为非优惠关税,对所有国家平等。根据货物的不同,征收特殊关税或者从价税,用奈拉作为应付税款的法定货币。对政府认为有倾销或非正常补贴行为,威胁现有或潜在国内产业的进口货物将征收特别关税。

3.2.4资本利得税

尼日利亚税法规定,在任何连续12个月内处置价值1亿奈拉及以上的股份时,处分人需缴纳10%的资本利得税,除非该收益再投资于任何尼日利亚公司的股份。

4.尼日利亚加密货币挖矿企业涉税分析

在印度之后,尼日利亚已成为全球第二大加密货币使用国。该国已撤销了中央银行在2021年设立的相关禁令,允许金融机构与提供数字货币服务的企业进行交易。虽然尼日利亚的相关监管仍然严格,但这对于加密货币行业仍是一个不可多得的机会,吸引了很多加密货币挖矿企业进驻尼日利亚,与此同时不可避免地会涉及一些税收问题。

尼日利亚实行属地原则和属人原则相结合的征收原则,任何在尼日利亚境内取得收入的企业均需缴纳所得税,尼日利亚居民企业应就其全球收入申报缴纳企业所得税,非居民企业就其在尼日利亚获得的某些收入按一定比例缴纳企业所得税,进驻尼日利亚的挖矿企业在尼日利亚境内取得的收入按照相关所得税规定缴纳企业所得税。

电力等的供应属于提供货物、服务需要缴纳增值税,同时加密货币挖矿企业又极其依赖电力,所以说挖矿企业可能会间接涉及增值税,对电力企业征收增值税间接影响到挖矿企业。

挖矿企业开展业务需要硬件设备,例如矿机等,由于尼日利亚境内挖矿设备的匮乏,此时还会涉及矿机等专业设备的进口问题,也即涉及关税。虚拟货币矿机一般被认为是制造业的机械设备,而尼日利亚关于机械设备的进口关税也有具体规定:进口机械及机械设备关税一般为5%-15%,但部分机械进口关税为零,如:农业机械设备等。

新的立法规定,尼日利亚将对加密货币征收10%的资本利得税,尼日利亚前总统Muhammadu Buhari签署了《2023年财政法》,使之成为法律。该法案引入了一系列税收改革,旨在使该国的财政框架现代化。其规定涉及对处置数字资产(包括加密货币)的收益征收10%的税。这项全面的立法旨在提高政府开放度、增加税收并刺激经济,而对价值不断上涨的加密货币征税,便成为立法的必然举措。通过此举,尼日利亚政府不仅希望为拥有数字资产的人提供公平的竞争环境。也希望他们为国家的增长缴纳公平份额的税收。这部分税收同样会影响到从事挖矿活动的企业。

关于挖矿收入的确认时点,很多观点认为,加密货币挖矿代表挖矿企业内部开发的无形资产,矿工投入的计算机、用量以及各方面的员工成本用于建设和挖矿形成内部开发的无形资产,所以应当在加密货币后续售出时确认收入或利得。但尼日利亚政府对此没有明确规定。

最后,目前没有明确的规章制度表示尼日利亚目前有针对挖矿企业的税收优惠制度,但挖矿企业可能适用一些原有的税收优惠政策,因此挖矿企业应在一般税收优惠政策的框架下,合理安排自己的税务筹划工作。

文章来源:TaxDAO