2025年4月7日,香港证券及期货事务监察委员会(证监会)发布针对持牌虚拟资产交易平台(VATP)和证监会认可的虚拟资产基金(VA基金)提供质押(Staking)服务的监管指引。这一政策标志着香港在虚拟资产监管领域的又一重要进展,旨在通过明确规则平衡创新与风险管理,填补质押业务的模糊地带。本文是Aiying团队内部及有关监管部门人士沟通汇总,从市场服务经验角度深入分析指引的内涵、实际影响,并将其置于全球监管格局中,探讨香港在虚拟资产生态系统中的定位与未来发展路径。

第一部分:香港质押指引的核心与背景

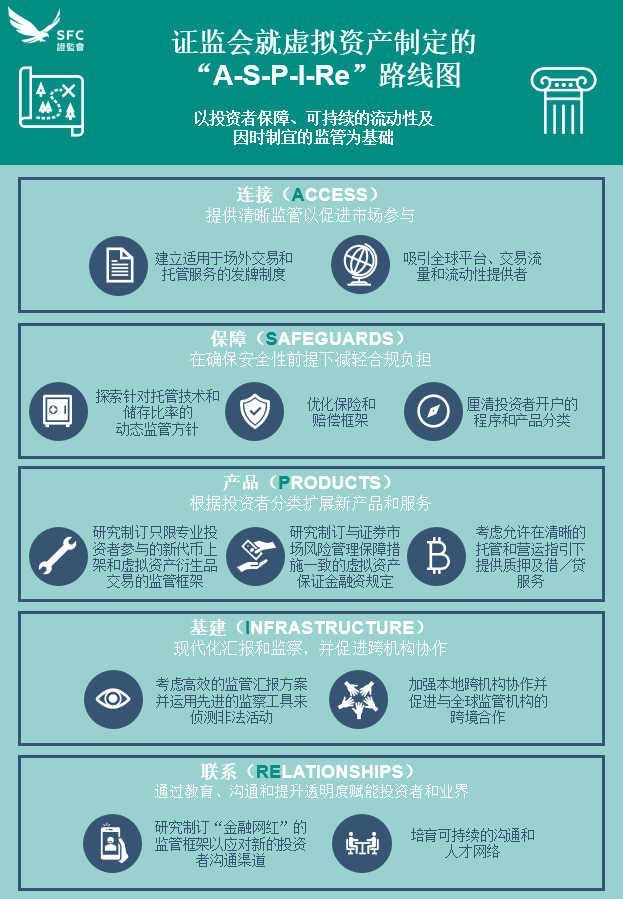

香港证监会的质押指引是其“ASPIRe”路线图的重要组成部分。该路线图于2025年2月19日发布,以五支柱(准入、保障、产品、基础设施、关系)为框架,旨在推动香港虚拟资产市场的可持续发展。质押指引作为“产品”支柱下的关键举措,明确规定:

- VATP需事先获得证监会批准,提供质押服务时必须采取措施防止错误、保障客户资产安全,并充分披露风险。

- VA基金只能通过持牌VATP或授权机构参与质押,需遵守流动性风险上限,并事先咨询证监会。

质押服务通过锁定虚拟资产支持区块链网络验证,既能增强网络安全,又为投资者提供收益。然而,其流动性风险、智能合约漏洞等问题也备受关注。香港证监会通过这一指引,试图在受监管环境中释放质押潜力,消除此前业务操作的法律灰色地带,同时吸引更多合规参与者进入市场。

第二部分:指引落地的实质影响

一旦指引落地,香港虚拟资产市场将迎来显著变革,具体影响体现在以下几个方面:

1、合规性提升与市场洗牌

指引要求所有质押服务需通过持牌VATP或授权机构,未获批准的业务将被视为非法。指引实施后,该平台若无法获得VATP牌照或满足合规要求(如技术升级、风险披露),将被迫停止相关质押服务。这将推动市场向合规性更高的头部机构集中,同时增加小型参与者的运营成本,可能导致部分退出。

2、业务模式的调整

对于VA基金,指引设定了明确的合规路径。若该基金此前通过一家非持牌平台或机构进行质押资产以追求高收益。指引落地后,它必须转向持牌VATP,并确保质押比例不超过流动性上限。若不调整,其质押活动将不被允许。这要求基金重新评估投资策略,平衡收益与合规性。

3、发展机遇的释放

合法化的质押服务将为市场注入新活力。VATP可通过扩展产品线增加收入来源,VA基金则能利用质押提升回报率。例如,一家持牌VATP可能推出“质押套餐”,吸引机构投资者参与以太坊2.0验证,赚取稳定收益。这不仅丰富了市场选择,也有望提升香港作为虚拟资产中心的吸引力。

第三部分:全球监管对比

香港的质押指引并非孤立存在,全球其他地区对质押服务的监管呈现多元化格局,值得对比分析:

1、美国:执法驱动下的不确定性

在美国,证券交易委员会(SEC)对集中式质押服务持强硬态度。2023年,SEC指控Kraken的质押服务为未注册证券,导致其关闭美国客户服务并支付3000万美元罚款。同年,SEC对Coinbase提起诉讼,认为其质押产品涉及证券发行,案件至今未决。相比之下,去中心化平台如Lido尚未直接受SEC监管,但用户需按国税局(IRS)规定申报质押奖励为应税收入。美国缺乏统一立法,监管主要依赖执法,带来较大不确定性。

相关文章:《美国法官驳回SEC对BNB的证券认定:法院判决的法律逻辑与Web3从业者的合规路径》

2、欧盟:MiCA的全面覆盖

欧盟的《加密资产市场法规》(MiCA)于2023年生效,2025年全面实施,将质押纳入加密资产服务提供商(CASP)的监管范围。CASP需注册并满足资本、治理和风险披露要求。Coinbase若在欧盟运营,需申请许可并加强合规;Lido可能通过与CASP合作间接提供服务。MiCA的统一性为市场参与者提供了清晰规则,但对去中心化模式的适用性仍待观察。

3、新加坡:保护优先的谨慎态度

新加坡金融管理局(MAS)通过《支付服务法》监管虚拟资产服务提供商(VASP)。2023年,MAS提议限制零售客户参与质押,允许机构和合格投资者在披露风险后参与。Coinbase在新加坡需聚焦机构市场,而Lido可能通过本地VASP间接合规。新加坡的保护优先策略与香港的开放性形成对比。

4、瑞士与迪拜:创新友好的灵活模式

瑞士金融市场监管局(FINMA)2023年明确质押资产需在破产时隔离归还客户,无额外资本要求,鼓励创新。迪拜虚拟资产监管局(VARA)则允许持牌VASP在额外批准下提供质押,注重托管整合。两地对Coinbase和Lido均较友好,但香港更强调事先批准和流动性管理。

第四部分:假如Lido设在香港的合法性探讨

Lido作为去中心化质押平台的代表,其在香港指引下的合法性是一个关键议题。Lido通过智能合约和DAO治理支持用户质押以太坊等资产,生成流动性质押代币(如stETH),其去中心化特性与香港的监管框架形成一定张力。

1、直接运营的合法性

香港指引要求质押服务通过持牌VATP提供,需事先获批并满足资产安全与披露标准。Lido不运营集中式平台,而是以协议形式运作,未持有VATP牌照。若直接在香港提供服务,可能被视为未经许可的活动。例如,香港用户通过Lido官网质押资产,未经持牌实体,证监会或将其视为规避监管,Lido可能面临限制(限制香港用户访问)。

2、间接路径的可行性

指引为VA基金设定了通过持牌VATP参与质押的路径,这为Lido提供了间接合规的可能性。假设Lido与香港持牌VATP(如OSL或HashKey)合作,由后者作为前端提供质押服务,负责AML/KYC、风险披露等合规要求,Lido则提供底层协议支持。这种模式下,Lido无需直接持牌,VATP承担监管责任。例如,一家VATP可推出“Lido质押池”,用户通过其平台参与,Lido从中赚取技术费用。这种合作将使Lido在香港市场合规参与。

3、未来空间与挑战

若“ASPIRe”路线图扩展至去中心化金融(DeFi),Lido的地位可能更明确。目前指引未覆盖DeFi协议,Lido的去中心化特性可能使其游离于监管边缘。证监会若要求Lido以某种形式注册(如技术提供者),需进一步政策调整。短期内,Lido需依赖本地持牌实体。

第五部分:从指引到落地的关键步骤

尽管指引为质押服务提供了合法化基础,其全面落地仍需多方努力:

- 立法支持:香港需修订《证券及期货条例》等法律,为质押提供法律依据,确保监管有据可依。

- 细化规则:证监会需发布操作细则,明确风险管理(如智能合约漏洞应对)、资产保护(如隔离机制)和披露标准(如收益与风险说明)。

- 市场准备:VATP和VA基金需升级技术(如区块链监控工具)与合规体系(如内部审计),适应监管要求。

- 投资者教育:通过宣传提升公众对质押的认知,如举办研讨会或发布指南,增强市场透明度。

- 技术与国际协作:确保技术支持质押安全(如实时交易验证),并与全球监管机构协调跨境合规(如FATF旅行规则)。

Aiying艾盈也在跟证监会等相关部门保持密切沟通,希望能给行业从业者在业务创新之余,带来更多合规且接地气的解决方案。