我们都知道特朗普的政治舞台从不缺少戏剧性,而他对加密货币的态度更是如此。从早期对比特币的批评,称其为“基于空气的骗局”,到后期通过NFT项目的尝试、发行Defi项目WorldLibertyFinancial(WLF),也大胆提出将比特币纳入国家战略储备的构想《从美国历史成功的战略性购地到比特币储备:《2025年比特币战略储备草案》的前瞻性构想》,他的行为折射出个人利益的驱动,也隐喻了加密行业在美国政治体系中的复杂位置。

虽然新规离生效还有一两年时间,而且当中关于“经纪商”的定义也存在比较打的争议,毕竟老的那套监管政策不能这么生硬的就套到加密项目上,所以也有可能被推翻,但Aiying艾盈想今天跟大家从几个维度探讨一下新规出台的历史必然性,以及行业从业者该如何进行战略选择。

第一部分:从传统殖民到新金融殖民的逻辑演变

1.1 传统殖民的资源逻辑

传统殖民时代的核心在于通过军事力量和领土占有实现资源掠夺。英国通过东印度公司控制印度的棉花和茶叶,西班牙从拉丁美洲掠夺黄金,这些都是通过直接占有资源实现财富转移的典型案例。

1.2 金融殖民的现代模式

现代殖民则以经济规则为核心,通过资本流动和税收控制实现财富转移。美国的《外国账户税收合规法案》(FATCA)是这一逻辑的重要体现,它要求全球金融机构披露美国公民的资产信息,迫使其他国家参与美国的税收治理。DeFi税收新规正是这一模式在数字资产领域的延续,其核心在于利用技术手段和规则强制全球资本透明化,为美国获取更多的税收收入,同时加强其对全球经济的掌控力。

第二部分:美国的新殖民工具

2.1 税收规则:从FATCA到DeFi新规

税收规则是美国新殖民模式的基础。FATCA强制全球金融机构披露美国公民的资产信息,开创了税收武器化的先例。而DeFi税收新规进一步延续这一逻辑,通过要求DeFi平台收集和报告用户的交易数据,扩大了美国对数字经济的掌控范围。随着这一规则的实施,美国将在全球范围内获得更加精确的资本流动数据,从而进一步增强对全球经济的控制。

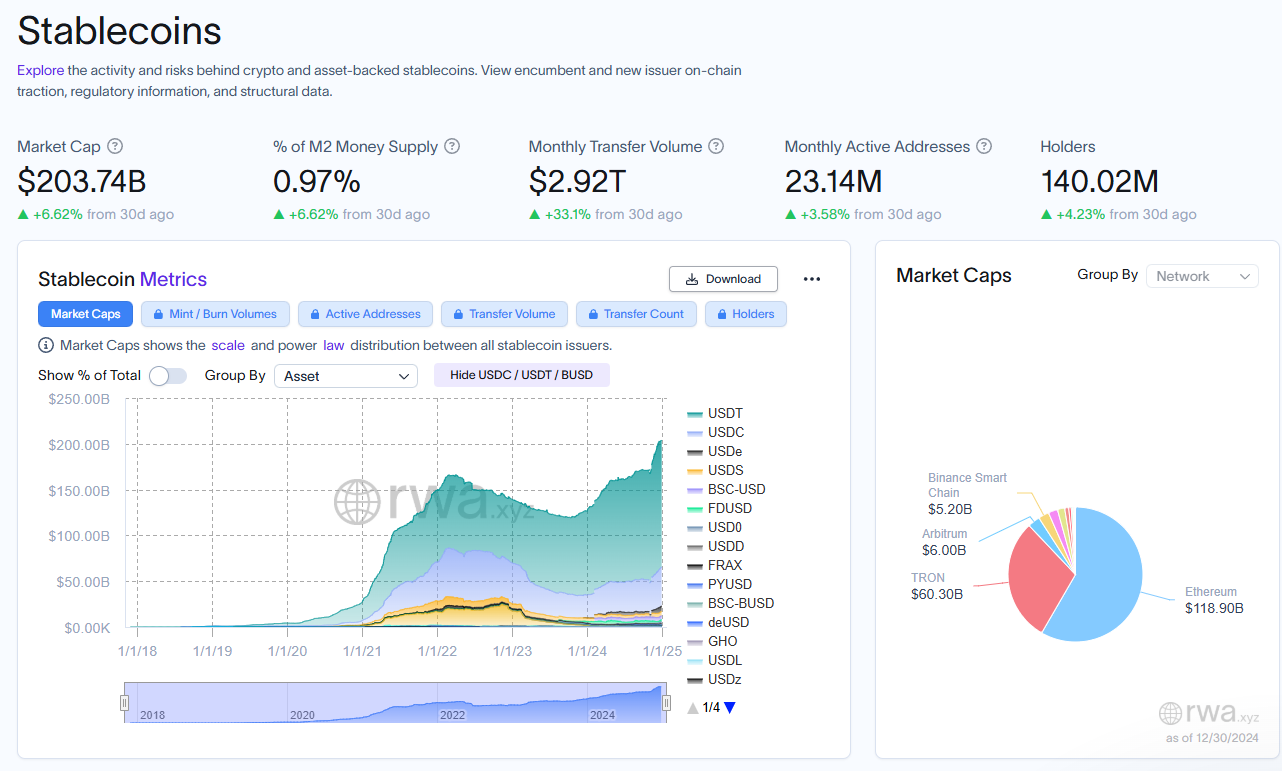

2.2 技术与美元的结合:稳定币的主导地位

2000亿美元稳定币市场中,美元稳定币占比超过95%,其背后的锚定资产主要是美国国债和美元储备。以USDT和USDC为代表的美元稳定币,通过其在全球支付体系中的应用,不仅巩固了美元的全球地位,还将更多国际资本锁定在美国的金融体系中。这是数字经济时代美元霸权的新形式。

2.3 金融产品的吸引力:比特币ETF与信托产品

贝莱德等华尔街巨头推出的比特币ETF和信托产品,通过合法化与机构化吸引了大量国际资本流入美国市场。这些金融产品不仅为美国税收规则提供了更大的执行空间,还进一步将全球投资者纳入美国的经济生态中。目前市场规模1000亿美元。

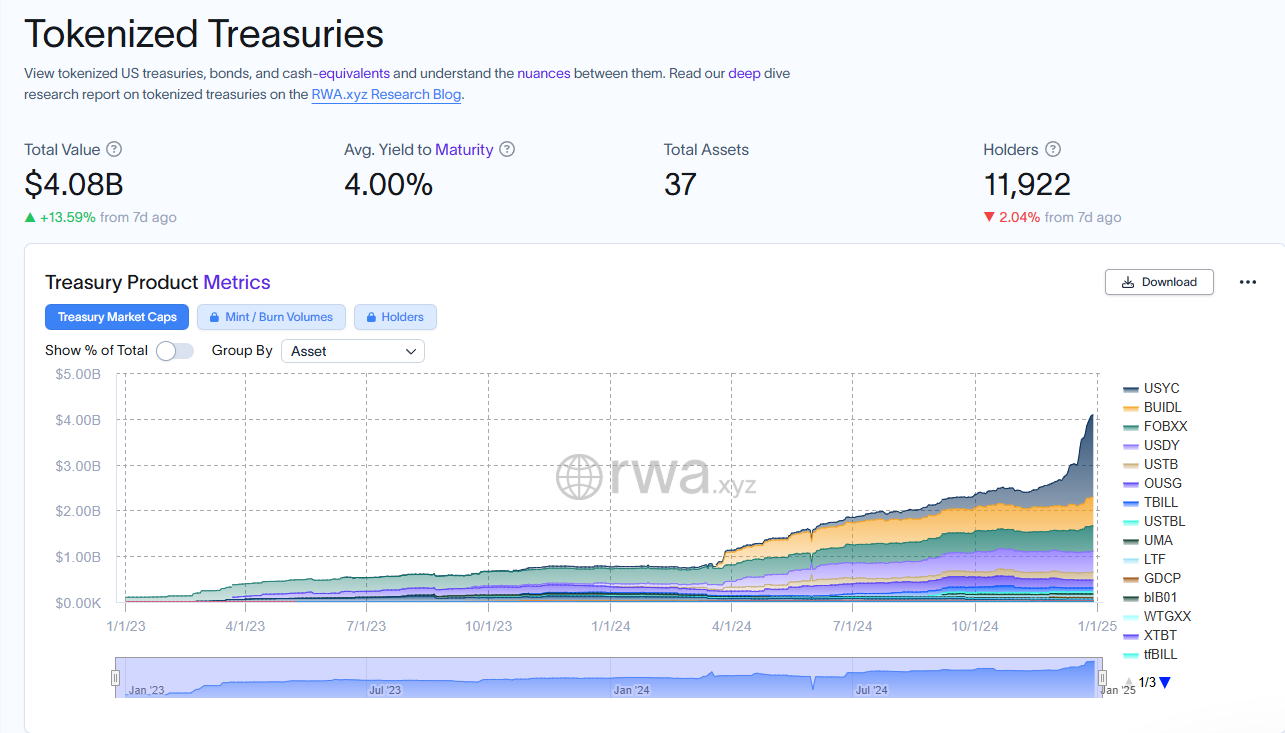

2.4 现实资产代币化(RWA)

现实资产代币化正在成为DeFi领域的重要趋势。据Aiying艾盈知悉美国国债代币化的规模已达到40亿美元。这一模式通过区块链技术提升了传统资产的流动性,同时也为美国在全球资本市场中创造了新的支配力量。通过控制RWA的生态,美国能够进一步推动国债的全球化流通。

第三部分:经济与财政—赤字压力与税收公平

2.1 美国赤字危机与税收漏洞

美国的联邦赤字从未像现在这样令人担忧。2023财年,赤字接近1.7万亿美元,而疫情后的财政刺激和基础设施投资更是加剧了这一负担。与此同时,加密货币市场的全球市值一度突破3万亿美元,却大部分游离于税收体系之外。这对一个依赖税收支撑的现代国家来说,显然是不可容忍的。

税收是国家权力的基石。从历史上看,美国总是在赤字压力下寻求扩展税基。20世纪80年代的对冲基金监管改革,便是通过扩大资本收益税的覆盖范围,填补财政缺口的典范。而现在,加密货币则成为最新的目标。

2.2 金融主权与美元的捍卫

但这不仅仅是税收问题。DeFi和稳定币的兴起,挑战了美元在全球支付体系中的主导地位。稳定币虽说是美元的延伸,通过锚定美元,创造了一个平行的“私人货币”体系,但也绕过了美联储和传统银行的控制。美国政府意识到,这种去中心化的货币形式,可能对其金融主权构成长期威胁。

通过税收监管,美国不仅意图获取财政利益,更试图重新确立对资本流动的掌控力,捍卫美元的霸权地位。

第四部分:行业视角—从业者的选择与权衡

3.1 美国市场的重要性评估

作为DeFi项目的从业者,第一步是理性评估美国市场对业务的战略价值。如果平台的主要交易量和用户基础来自美国市场,那么退出美国可能意味着巨大的损失。而如果美国市场的占比不高,则完全退出成为一个可行选项。

3.2 三大应对策略

- 部分合规:折中的路径

- 设立美国子公司(如Uniswap.US),专注于满足美国用户的合规需求。

- 将协议与前端分离,通过DAO或其他社区化管理方式减少法律风险。

- 引入KYC机制,仅对美国用户报告必要信息。

- 完全退出:聚焦全球市场

- 实施地理屏蔽,通过IP限制美国用户访问。

- 将资源集中投向亚太、中东、欧洲等对加密货币更友好的市场。

- 完全去中心化:技术与理念的坚守

- 放弃前端服务,将平台完全转向协议自治。

- 开发无须信任的合规工具(如链上税务报告系统),在技术上绕开监管。

也可参考Aiying艾盈之前的文章:

- 【启示录】法院裁定Lido DAO为合伙企业:Web3去中心化治理的法律挑战与合规路径

- 【判例启示录】MyTrade市场操纵认罪,加密货币市场做市商如何应对法律挑战?

- 【判例启示录】Defi项目Bancor诉讼背后的关键策略,Web3项目如何规避美国管辖?

第五部分:更深远的思考—监管与自由的未来博弈

4.1 法案的演变与长期趋势

短期内,行业可能通过诉讼推迟规则实施。但从长期看,合规化趋势难以逆转。监管将促使DeFi行业形成两极分化:一端是完全合规的大型平台,另一端是选择隐秘运行的小型去中心化项目。

美国也可能在全球竞争压力下调整政策。如果其他国家(如新加坡、阿联酋)对加密货币采取更宽松的监管,美国可能放松某些限制以吸引创新者。

4.2 自由与控制的哲学反思

DeFi的核心是自由,而政府的核心是控制。这场博弈没有终点。或许未来的加密行业将以一种“合规的去中心化”形式存在:技术创新与监管妥协并存,隐私保护与透明度交替前行。

Aiying结语:历史的必然与行业的抉择

这个法案并非孤立的事件,而是美国政治、经济、文化逻辑发展的必然结果。对DeFi行业来说,这是挑战,也是转型的机会。在这一历史节点上,如何平衡合规与创新、保护自由与承载责任,是每一个从业者必须回答的问题。

加密行业的未来,不仅取决于技术的进步,更取决于它如何在自由与规则之间找到自己的位置。